VENTENY社の事業概要

VENTENY社(PT VENTENY Fortuna International Tbk, VNTY)は、インドネシアを拠点とするフィンテック企業です。

同社は中小企業向けの融資(BtoB)に加え、企業を通じて従業員に福利厚生サービスを提供する「BtoBtoE」モデルを展開しています。福利厚生アプリを通じて給与前払い機能や各種金融サービスを提供し、従業員の生活安定を支援すると同時に、企業側にとっては離職率の低下につながるユニークなビジネスを展開しています。

創業者の和出潤一郎氏は、日本人として東南アジアで初めて上場を果たした人物としてメディアに大きく取り上げられました。その成功を追い風に、インドネシア市場での上場EXITを視野に進出する日系スタートアップも増えている印象です。

伸び悩む株価

しかしながら、株価は上場以来下落基調が続いており、同社は苦戦を強いられています。売上高は右肩上がりに見えるものの、最終利益が伴っていない点が気になります。

スタートアップ企業ということで「当面は利益よりも売上拡大を優先する」という考え方も理解できます。しかし、実際に売上が拡大しているにもかかわらず長いこと投資家の買い注文が少ないのは、不思議でした。

実は私は「日系企業であれば、インドネシアのローカル企業よりも節度やモラルを重視して事業を進めているはずだ」と、漠然とした期待を抱いていたわけですが2025年第2四半期のVENTENY社の財務諸表を精査すると、上場企業としての基本的な体制に疑問を抱かざるを得ない点が散見されました。

以下では、決算書の中で特に「異常」と感じた部分だけ取り上げます。専門的な箇所/細かな指摘を挙げれば枚挙にいとまがありませんが、以下に指摘した内容だけでも同社が株式投資先として適切かどうかは判断できるのではないでしょうか。

不自然な経理処理と経理体制への不信感

不思議な会計処理のオンパレード

①貸倒引当金の見積不足の可能性

貸付債権はVENTENYのビジネスモデルの中核であり、ここが不透明だと「売上が伸びても利益が出ない」構造的リスクにつながります。

特にインドネシア人に対するマイクロファイナンスですから、貸付債権の管理体制や引当金の妥当性は厳しく見られますが、数値の一貫性に欠けるし、説明も不足していると思います。

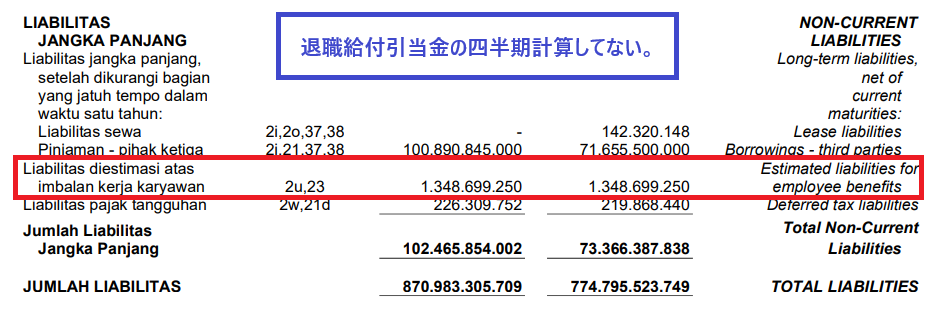

②退職給付引当金に対する四半期処理の妥当性について

③持分法損益の取り込み処理漏れの可能性

PT Degitalisasi Perangkat IndonesiaはVENTENY社の関連会社であり、同社はその株式を30%保有しています。本来であれば持分法適用会社として四半期ごとに損益を取り込む必要がありますが、実際には反映されていません。

関連会社の損失を取り込むと利益が縮小するから、四半期決算ではあえて会計基準を逸脱しているのではないか とすら疑ってしまいます。

③人件費の計上漏れの可能性

なぜ2025年第1四半期(3か月間)で約9,300万円計上されていた人件費が2025年第2四半期(6か月間)では約600万円しか追加で計上されていないのでしょうか。

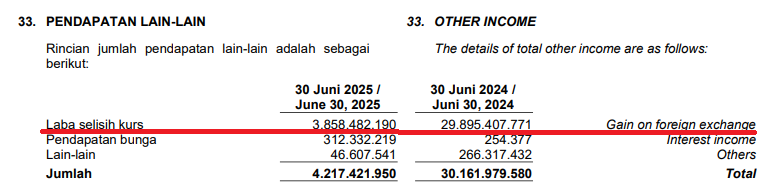

④外貨建て債務の外貨換算漏れの可能性

VENTENY社は純額で約60億円の円建て債務を抱えています。単純計算すれば、年初から円が10%上昇すれば為替差損として約6億円が発生するはずです。ところが実際には、逆に約3,000万円超の為替差益を計上しており、その整合性には大きな疑問が残ります。

⑤財務諸表の公表に関する問題

VENTENY社の公式HPで公開された財務諸表を確認すると、最終ページには「DRAFT(ドラフト)」の透かしが残っていました。これはつまり、投資家に対して未確定の数値を提示していたことになるのでしょうか。上場企業としての情報開示姿勢に、大きな疑問を抱かざるを得ません。

インドネシア証券取引所には、なぜか2種類の財務諸表が公表されています。数値には細かな違いがあり、どちらが正式なものなのか判然としません。

そもそも財務諸表を修正して再開示する際には、取締役会での正式な決議が必要なはずですが、その手続きは経ているのでしょうか?

⑥起用している会計監査人の質の問題

監査法人 KAP Bambang Sudaryono dan RekanのHP

Webサイトは一応存在しますが、このページ以外は未整備の状態で放置されています。

昨年度末にこの監査法人の会計監査を受けていますが、零細監査法人による監査済み数値を果たしてどこまで信頼していいのでしょうか。

この監査人を選任した取締役会の判断、そして背後にいる主要株主の方針にも疑問を抱かざるを得ません。(もちろん株主総会を経ている以上、形式的には合法であることは間違いありませんが)

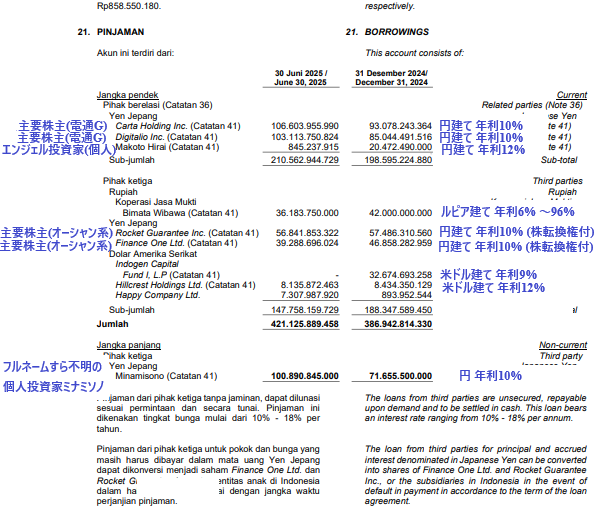

「仲良しグループ」 に固執する不自然な高金利融資

VENTENY社は上場企業である以上、通常であれば銀行からの好条件で融資を受けられるはずです。

にもかかわらずなぜか「仲良しグループ」─ 社長の出身母体であるVoyage(現Carta Holding)や、その他の主要株主、三菱商事出身のVC仲間─からの資金調達に固執しています。

しかも融資条件は円建て・1年更新という低金利で調達できるはずの好条件にもかかわらず、実際には借入利息が10%、中には12%に達する個人融資まで存在します。

上場企業としては極めて不自然な資金調達構造です。

率直に申し上げます。

和出社長は特定の「仲良しグループ」にのみ利益を還元し、一般投資家に利益を残す意思がないのではないでしょうか。こうした姿勢は、インドネシア株式市場の投資家を軽視しているように映り、強い憤りを覚えます。

インドネシアに上場している日系企業の中で最もひどい「クソ株」と認定しました。